Хищник

или добыча?

Каждый временной интервал на рынке характеризуется своим составом

игроков. В каждом составе есть свои хищники и свои жертвы. Знаете

ли вы временные границы, в которых действуете сами? |

20

золотых правил трейдера

Рынок

развивается по похожим схемам. Знание тренда позволяет вам установить

системные правила для того, чтобы воспользоваться этими закономерностями.

|

Умные

мысли успешных трейдеров

Этот

материал накапливался годами. Напряженная торговая практика

заставляла искать ответы на вопрос - "Ну почему у меня

ничего не получается?". Ответ мог быть только один - послушай

мнение людей, которые добились успеха. |

NASDAQ

-

автоматизированная система котировок Национальной Ассоциации

Фондовых Дилеров. |

|

Модель

Блэка-Шоулза Описание

модели ценообразования опционов Блэка-Шоулза.

Допущения в модели.

Оценка риска в операциях с опционами.

|

|

Что

такое Level 2?

Котировки Nasdaq Level 2. Окна маркет-мейкеров. Правило часовой

стрелки и окна времени и продаж

|

|

5

этапов сделки

Процесс совершения сделки можно разбить на 5 этапов. Лучше

даже сказать, что сделку следует разбивать на 5 этапов. Три

этапа носят мыслительный характер, а два - рефлекторный (машинальный).

|

|

| |

|

|

|

|

|

|

Что

такое Level 2?

1. Котировки Nasdaq Level 2

2. Окна маркет-мейкеров

3. Правило часовой стрелки и окна времени и продаж

|

|

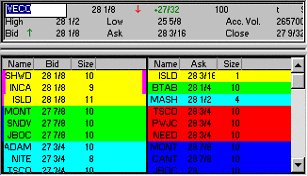

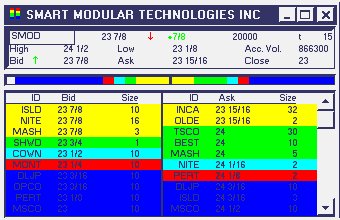

1.

Котировки Nasdaq Level 2

Рыночная система NASDAQ предоставляет инвесторам доступ

к различным уровням котировок, что подразумевает получение

различного объема информации о присутствующих на рынке

маркет-мейкерах, их ценах и текущих объемах торгов.

Level 1 (Уровень 1) - электронная система, позволяющая

видеть только лучшие цены bid и ask, т.е. только первый

уровень котировок. Level 2 (Уровень 2) дает информацию

по котировкам маркет-мейкеров и специалистов и позволяет

видеть "глубину рынка" для конкретной акции,

т.е. спрос на нее, могущий оказать давление на существующие

лучшие цены bid и ask, и характеризующий силу возможного

сопротивления падению или росту цены.

Level 2 представляет информацию в окнах-панелях, причем

для облегчения восприятия этой информации применяется

выделение различными цветами. Level 2 не только показывает

лучшие цены bid/ask, но также идущие следом за ними

вторые и третьи цены.

Окна электронной системы Level 2, которые называют также

"окнами маркет-мейкеров" (Market Maker Windows),

состоят из двух панелей. В верхней панели обычно отражаются

цены Level 1 (лучшие цены bid/ask), дневной объем торгов,

высшая и низшая цена за день, цена закрытия предыдущего

дня и изменение по сравнению с ценой сегодняшнего открытия.

В нижней панели содержится информация по маркет-мейкерам

для каждого уровня цены, а также количество выставляемых

ими для сделки акций, причем каждый уровень цены выделен

своим цветом. Выбор цвета не несет никакой нагрузки,

он просто служит для разделения блоков данных для различных

ценовых уровней.

Интерес (сила) определяется числом маркет-мейкеров (и

количеством выставляемых ими акций) для каждого ценового

уровня. Посмотрите на приводимое в примере первое окно

Level 2 для акций VECO. В левой половине нижней панели

показаны маркет-мейкеры, "стоящие в очереди"

на покупку акций по цене 27 15/16, 27 7/8 и 27 3/4 (разница

между высшей и низшей ценой, выведенной на экран, составляет

3/16). В правой половине нижней панели отражаются цены

ask маркет-мейкеров (разница между наименьшей и наибольшей

запрашиваемой ценой продажи составляет здесь 3/4).

2.

Окна маркет-мейкеров

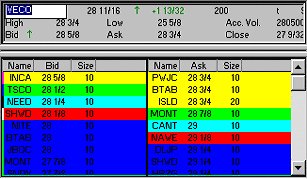

В приводимом примере цена акций растет. На стороне ask

маркет-мейкеры более быстрыми темпами толкают цену вверх,

а маркет-мейкеры на стороне bid желают купить акции

по цене, не отклоняющейся сильно от лучшей цены bid.

Соотношение числа маркет-мейкеров, представленных в

списке для трех первых уровней цены по сторонам bid

и ask, составляет "1 - 3 - 5 / 1 - 1 - 1",

соответственно. Цифры "1 - 3 - 5" можно трактовать

как большой интерес (силу) на стороне bid (т.е. цена

в случае начала продаж не будет падать слишком быстро).

Цифры "1 - 1 - 1" показывают только по одному

маркет-мейкеру для каждого уровня цены на стороне ask

(т.е. цена в случае начала покупок будет расти достаточно

быстро). Далее на примере можно будет убедиться, что

начало покупок вызывает рост цены.

|

|

На

данном этапе можно наблюдать большой интерес по стороне

bid, и не такой большой интерес по стороне ask.

Неожиданно появляется благоприятная новость о компании

VECO.

|

|

Инвесторы

быстро начинают покупать пакеты по 500 и 1000 акций.

NEED поднимает свою цену ask до 281/4, а ISLD опережает

BTAB, предложив цену ask 28 3/16, и поднимает цену bid

на 1/16

|

|

INCA

выходит на первое место, выставив bid на 1/16 выше, чем

у ISLD.

TSCO по непонятной причине понижает цены bid и ask с 7/8

до 3/4.

|

|

INCA

увеличивает цену bid с 1/16 до 1/8, SHWD и ISLD также

присоединяются к ценовому блоку 28 1/8, желая привлечь

продавцов.

NEED поднимает цену ask с 1/4 до 3/4, SUTR покидает список,

в котором появляется |

| MASH

с ценой 28 1/2. Начинается процесс сближения цен маркет-мейкеров

на более высоком уровне для удовлетворения возросшего

спроса на акции. |

|

ISLD

выходит на первое место по стороне bid и опускается на

третье место по стороне ask.

Обратите внимание, что цветовые блоки по стороне bid намного

шире (больший интерес), чем по стороне ask. Это признак

того, что цена растет. |

|

BTAB

увеличивает цену ask на 1/4 до 1/2 и присоединяется к

MASH, ISLD поднимает цену ask на 1/8 до 3/4 и входит в

один ценовой блок с PWJC и NEED.

Маркет-мейкеры постепенно поднимают цену.

|

|

BTAB

готовится покинуть список, а ISLD увеличивает цену bid

еще на 1/16.

Обратите внимание, что дробные составляющие цен bid и

ask 3/16 x 1/2 (на верхней панели экрана) сменились на

значения 1/4 x 1/2.

|

|

MASH

покидает список маркет-мейкеров с лучшими ценами, ISLD

поднимает цену bid еще на 1/16, TSCO поднимает цену bid

c 1/8 до 1/4. Соотношение дробных составляющих цен bid

и ask теперь выглядит как 5/16 x 3/4. |

|

ISLD

прибавляет еще 1/16 к своей цене bid, а TSCO выходит вперед

с лучшей ценой bid 28 1/2.

По последним четырем окнам можно заметить, что ценовые

блоки по стороне ask приобрели большую силу (теперь они

намного шире |

| цветовых

блоков по стороне bid). Это свидетельствует об ослаблении

существующей тенденции и неизбежности перелома. |

|

INCA

выходит на первое место с новой ценой bid 28 5/8, а лучшая

цена ask остается на прежнем уровне 28 3/4.

Восходящий тренд замедлился.

|

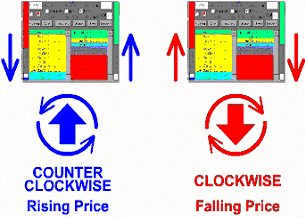

3.

Правило часовой стрелки и окна времени и продаж.

Когда движение цены происходит быстро, только опытные

трейдеры могут уследить за перемещениями в списке маркет-мейкеров

и изменениями ценовых уровней и количества предлагаемых

к сделке акций. Трейдерам-новичкам основное внимание следует

уделить изменению верхней цены bid и ask, скорости этого

изменения, паузам в динамике (указывающим на возможность

перелома) и интерес (число маркет-мейкеров и количество

предлагаемых к сделке акций по каждому уровню цены).

Для более быстрой интерпретации происходящих на экране

изменений можно воспользоваться правилом часовой стрелки: |

|

Движение

ценовых уровней против часовой стрелки = рост цены.

Свидетельством роста цены акций является увеличение котировок

по стороне ask, и давление вниз на котировки по стороне

bid. На верхней панели окна происходит увеличение лучших

цен bid и ask.

|

Движение

ценовых уровней по часовой стрелке = падение цены.

Свидетельством падающей цены акций являются уверенно растущие

котировки по стороне bid и снижающие котировки по стороне

ask. На верхней панели окна происходит постепенное снижение

лучших цен bid и ask. |

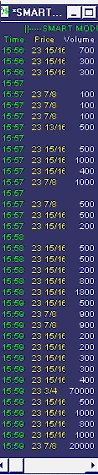

На

практике окно маркет-мейкеров следует использовать вместе

с окном времени и продаж (Time and Sales window). Окно

маркет-мейкера показывает только уровень предлагаемых

цен bid и offer, а окно времени и продаж предоставляет

информацию о реально заключаемых сделках, что является

более показательным индикатором спроса. Котировки, появляющиеся

в окне маркет-мейкеров, зачастую значительно отличаются

от реальных текущих цен bid/ask, особенно в момент активных

торгов, в первые минуты сессии и при возобновлении торгов

после перерыва. Вы можете видеть цены маркет-мейкеров

bid/ask на уровне 1/2 x 3/4, тогда как текущие сделки

осуществляются по 1/4 x 3/8. Маркет-мейкеры иногда прибегают

к манипулированию ценами, чтобы ввести в заблуждение неопытных

трейдеров и заставить их действовать в своих интересах.

Некоторые из окон времени и продаж не имеют никаких цветовых

обозначений. На некоторых T/S окнах тик вниз отображается

красным цветом, а тик вверх - синим цветом. |

|

В

нашем примере цены реальных сделок выделены желтым цветом,

а количество - белым цветом. Обычно единственный способ

определить покупают или продают трейдеры - посмотреть,

совпадают ли цены реальных сделок с ценами bid и ask

на экране маркет-мейкеров. Если сделки осуществляются

на уровне bid (23 7/8), это означает, что трейдеры продают

акции, и существует вероятность, что цена пойдет вниз.

Если сделки осуществляются на уровне ask (23 15/16),

это свидетельствует о растущем спросе на акции и означает,

что цена с большей вероятностью пойдет наверх.

|

|

|

Сделки

с количеством акций 70000 и 20000 могут преследовать

цель проверить активность рынка, и отчетность по ним

поступает несвоевременно. Чаще всего эти сделки осуществляются

институциональными инвесторами или иными крупными игроками

(так как они часто обладают большей информацией, нежели

обычные инвесторы).

|

|

|

|

|